Jak znaleźć wypłacalnego i wiarygodnego partnera biznesowego?

Jak znaleźć wypłacalnego i wiarygodnego partnera biznesowego? Zatory płatnicze jeszcze przed pandemią były jedną z głównych bolączek polskiej gospodarki. Korona-kryzys dodatkowo pogłębił ten problem. Faktury opłacane po terminie przez klientów i kontrahentów są już problemem dla 7 na 10 przedsiębiorców w naszym kraju. Jak pokazuje raport ”European Payment Report 2020”, czas oczekiwania na zapłatę w porównaniu z 2019 r. w sektorze B2B wydłużył się o 36 dni. W sektorze publicznym o 54 dni! Co zatem mają zrobić firmy, które w obecnej rzeczywistości chcą bez przeszkód prowadzić swoje biznesy. I najważniejsze – robić interesy z wypłacalnymi i wiarygodnymi partnerami? Czy da się uniknąć konsekwencji opóźnionych płatności? Oczywiście, że tak! Wystarczy poznać i zastosować w praktyce kilka „tricków”.

Nie czekaj na rozwój czarnego scenariusza, czyli postaw na monitoring płatności

Prowadząc biznes, należy być świadomym tego, że opóźnione płatności po prostu mają i będą mieć miejsce, szczególnie w obecnej rzeczywistości. Taka jest brutalna prawda. Kontrahenci czy klienci z różnych powodów mogą przestać płacić na czas. Jeżeli nie możemy pozwolić sobie na rozwój takich wydarzeń, bo każde opóźnienie wpłynie negatywnie na płynność finansową naszej firmy, warto zadbać o to wcześniej. Mowa tu o monitoringu płatności.

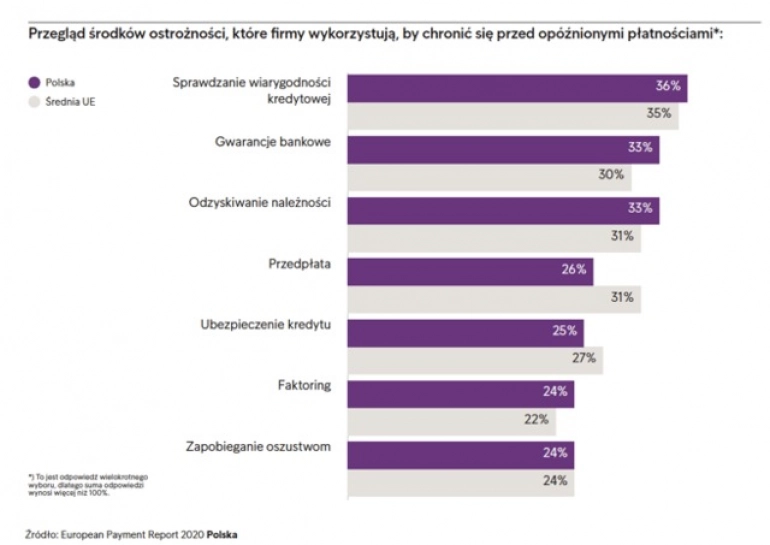

Jakie inne środki mogą stosować przedsiębiorcy, by ochronić się przed skutkami opóźnionych płatności, czy współpracą z niewypłacalnymi kontrahentami?

Dlaczego warto wymagać przedpłaty

Według deklaracji firm pytanych przez Intrum, wśród stosowanych rozwiązań, oprócz profesjonalnego odzyskiwania należności, znalazły się m.in. sprawdzanie wiarygodności kredytowej kontrahenta/partnera biznesowego, stosowanie gwarancji bankowych czy wymaganie przedpłaty.

Ważne: stosowanie przedpłaty jest szczególnie istotne w przypadku firm, które produkują wyroby na zamówienie (albo działające w tzw. niszy), których sprzedaż innemu klientowi byłaby niemożliwa z różnych względów i dlatego naraziłaby się na straty finansowe.

Gwarancja bankowa – co to jest i jaką ochronę daje

Można również postawić na bardziej „zdecydowane” rozwiązania niż monitoring płatności czy wymaganie przedpłaty. Jednym z nich jest gwarancja bankowa. Warto się nią zainteresować szczególnie wtedy, kiedy mamy za sobą złe doświadczenia biznesowe z niepłacącymi na czas kontrahentami lub realizacja umowy dotyczy wysokiej kwoty.

Jak sama nazwa wskazuje, gwarancja bankowa jest zobowiązaniem się banku do zapłaty firmie określonej kwoty wskazanej w gwarancji, na wypadek, gdyby jej kontrahent czy partner biznesowy nie wywiązał się z obowiązku uiszczenia faktury. W takiej sytuacji pieniądze są wypłacane wierzycielowi. Oczywiście, aby było to możliwe, trzeba spełnić określone wymagania, m.in. udokumentować istnienie należności. Jednak skorzystanie z tej opcji nie jest skomplikowane i warto wiedzieć, że dzięki niej możemy zabezpieczyć wierzytelności już istniejące lub przyszłe.

Lepiej zapobiegać niż leczyć, czyli jak sprawdzić partnera biznesowego

W przypadku, kiedy nawiązujemy dłuższą współpracę z nową firmę, warto sprawdzić historię naszego potencjalnego partnera biznesowego. Szczególnie jego historię kredytową czy sytuację finansową. Z takiej analizy możemy wywnioskować, czy będzie to terminowy płatnik. A nawet więcej – czy w ogóle warto robić z nim interesy. Upewnijmy się, że dana firma istnieje legalnie i jest wypłacalna, a nie, jest np. w trakcie likwidacji lub podjęła kroki, by ogłosić upadłość.

Warto zacząć od sprawdzenia podstawowych danych firmy, naszego potencjalnego partnera biznesowego, takich jak NIP, REGON czy numer KRS w dostępnych rejestrach. Możemy zrobić to online bez odwiedzania wielu urzędów, co szczególnie w pandemii mogłoby być uciążliwe. Należy pamiętać o tym, że źródło naszego „dochodzenia” zależeć będzie od rodzaju prowadzonej działalności przez firmę X. Te prowadzone przez osoby fizyczne znajdziemy w Centralnej Ewidencji i Informacji o Działalności Gospodarczej (CEIDG). Z kolei spółki prawa handlowego (m.in. spółki z o.o. czy spółki jawne) w KRS.

[1] Intrum, European Payment Report 2020, wrzesień 2020.

Biznes sprawdzisz w KRD

Oddzielną kwestią pozostaje sprawdzenie, jak dany podmiot wywiązywał się dotychczas ze swoich zobowiązań finansowych wobec swoich partnerów biznesowych. W tym przypadku informacji należy szukać w biurach informacji gospodarczych, w takich rejestrach jak np. „czarna listach dłużników”, na którą trafiają przedsiębiorstwa mające jakiekolwiek zaległości w płatnościach. Takim biurem jest np. Krajowy Rejestr Długów. Jeżeli firma, z którą chcemy rozpocząć współpracę, widnieje w takim spisie, to dla nas wystarczająca informacja, aby nie podejmować tego kroku lub przynajmniej warto go poważnie przemyśleć.

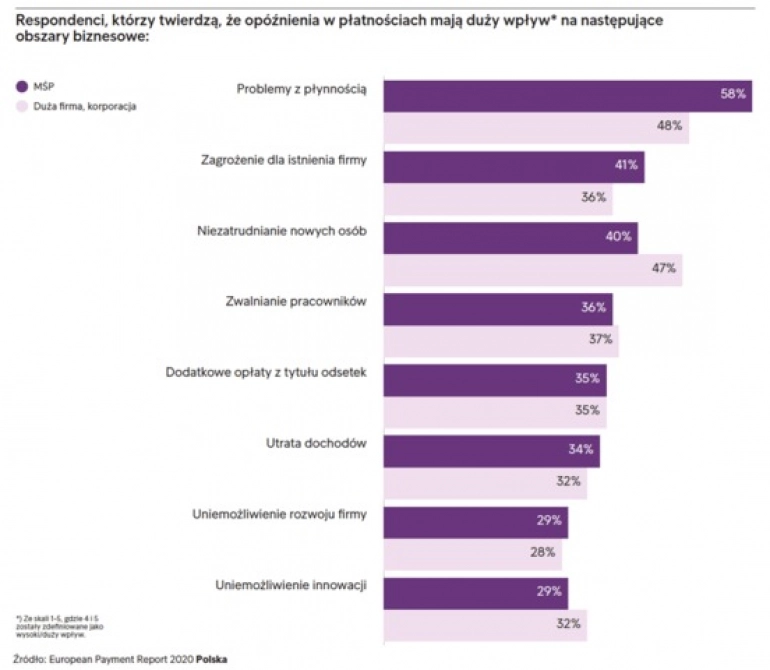

Prowadząc firmę, zawsze warto dbać o to, by nie narażać jej na opóźnione płatności. A w pandemii powinien być to priorytet. Wyniki badania przeprowadzonego przez Intrum pokazują wyraźnie, że mają one negatywny wpływ na biznes. Prowadzą do utraty płynności finansowej, a jeżeli ta sytuacją trwa zbyt długo – nawet do upadłości firmy. Na mniejszą skalę zatory płatnicze zmuszają do redukcji kadry czy uniemożliwiają dalsze inwestycje oraz rozwój.